Wie innovativ sind unsere Banken ? - Unsere Eindrücke

Wir waren auf der Konferenz "Innovationen im Banking" und teilen unsere neusten Insights mit Ihnen

Alljährlich organisiert die Hochschule Luzern die Konferenz “Innovationen im Banking”, wo Banken über ihre aktuellen Innovationen & Projekte referieren. Doch sind unsere Banken wirklich innovativ genug?

Der Markt bewegt sich zur Zeit stark, es drängen junge, frische, anpassungsfähige Fintechs auf den Markt. Meist mit dem Vorteil keine träge, komplexe IT-Infrastruktur im Rücken zu haben und einem klaren Fokus auf Kundenzentrierung. Auf der anderen Seite haben wir die grossen Tech-Giganten wie Apple, Google, Facebook, Alibaba oder Tencent, die auch ein Stück vom Kuchen möchten.

Hier ein kleiner Auszug der Referate.

Credit Suisse – Datengetriebenes Marketing

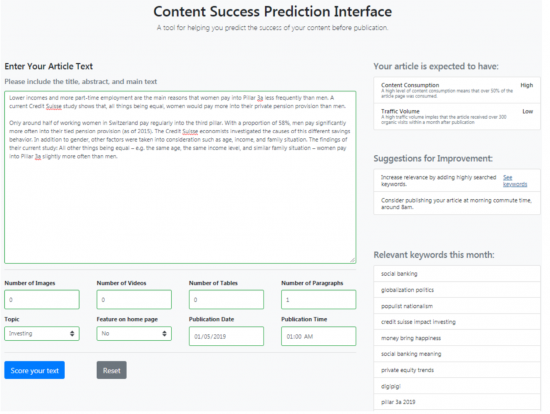

Andrea Bargetzi berichtet, wie man mit Daten im Marketing umgehen kann. Nicht erst seit heute ist Content enorm wichtig, um Kunden zu begeistern. Doch wie kann die Qualität von Content gemessen und verbessert werden?

Die Credit Suisse hat für diesen Zweck ein Content Health Panel eingeführt. Das ist ein Dashboard für die Inhaltsersteller, auf dem sie genau erkennen können, welche Inhalte ankommen und welche nicht. Die Erfolgsmessung beinhaltet vordefinierte Parameter, wie beispielsweise Anzahl von Klicks, Verweildauer, Call-to-action Interaktionen, etc.. Die Performance der Inhalte wird damit transparent.

Um den Content nun auf das nächste Level zu heben, arbeitet die CS mit den bestehenden Daten und geht in die Richtung der Voraussage. Die sogenannte Content Success Prediction gibt dem Autor bereits vor dem Publishing ein Feedback, wie sein Artikel beim Publikum ankommt.

Ein spannender Ansatz, wie man mit Daten im Marketing umgehen kann. Hier noch ein Einblick aus dem Content Health Panel Projekt mit ABB aus 2014.

LUKB – Use Cases Data Analytics

Auch die LUKB macht erste Versuche im Bereich Data Analytics. Für sie sind, unter anderem, folgende Use Cases relevant:

- Recommendation Systeme: Empfehlungen für Kunden aufgrund ähnlicher Eigenschaften

- Kundensegmentierung: nicht mehr old-school nach Asset Class und Vermögen, sondern nach Verhalten & Bedürfnissen

- Frühwarnsysteme: Die Analyse kann die Kundenbindung erhöhen

- Potentialerkennung eines Kunden

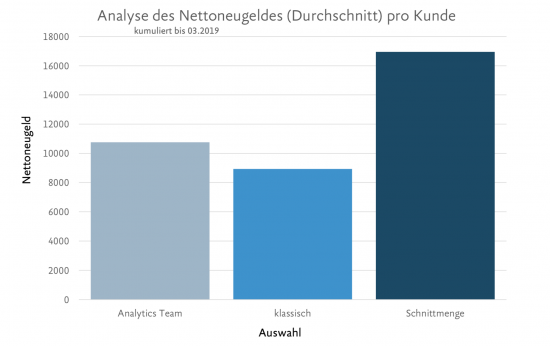

Die LUKB hat einen ersten Versuch bei der Potentialerkennung der Kunden gemacht, mit dem Ziel Drittbankkundenvermögen zu erkennen. Dies passiert mittels Mustererkennung in den Daten, beispielsweise in der Transaktionsanalyse.

Facts aus der Präsentation von Guido Hauser:

- Das Tankverhalten korreliert positiv mit dem Gesamtvermögen. Sprich, je mehr man fürs Tanken ausgibt, umso grösser ist die Wahrscheinlichkeit von Vermögen im Vergleich zu wenig oder gar keinen Tankausgaben.

- Ausgaben für Gelbussen korrelieren nicht mit dem Gesamtvermögen. Hier gibts keinen Zusammenhang -> Bussen bezahlen wohl alle nicht gern :)

- Die Ausschöpfung Limite der Maestro Karte korreliert positiv mit dem Gesamtvermögen.

Nimmt man nun all diese Muster zusammen, kann man mit Machine Learning bereits jetzt nach dem Test leicht bessere Resultate erzielen, im Vergleich zu manuellen Abfragen der Daten durch das Beratungszentrum. Dies braucht zudem noch mehr Zeit (10 Min mit Machine Learning vs. 10 Tage bei der manuellen Erfassung). Hier ein Einblick:

UBS Atrium – Hypothekenplattform für institutionelle Kunden

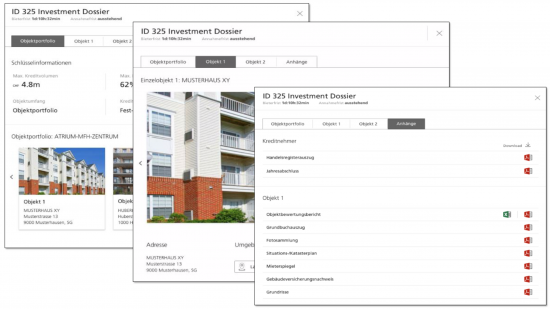

UBS hat mit Atrium bereits seit über 2 Jahren eine Hypothekenplattform für Renditeliegenschaften für institutionelle Kunden in Betrieb. Markus Kuster erklärt, wie UBS die Plattform Atrium ins E-Banking integriert hat.

Die institutionellen Kunden schätzen insbesondere die standardisierten Investment Dossiers mit allen Anhängen online und die Möglichkeit ein Finanzierungsangebot abzugeben. UBS bietet jeweils bei den Auktionen mit und übernimmt bei einem Deal zwischen Kreditnehmer und institutionellem Investor das ganze Servicing.

Aktuell werden 9 von 10 Objekten finanziert. Interessant ist auch, dass bei über 230 vorgenommenen Transaktionen lediglich in vier Fällen (1.7%) nicht der niedrigste Preis ausschlaggebend für den Abschluss war. So reagiert UBS auf den Trend, dass Hypotheken in anderen Märkten, z.B. USA 70%, DE 40% der Hypothekengeschäfte über Plattformen geschehen und wir in der Schweiz mit 3-5% noch zurückliegen.

Credit Exchange – das Ecosystem des Schweizer Kreditmarkts

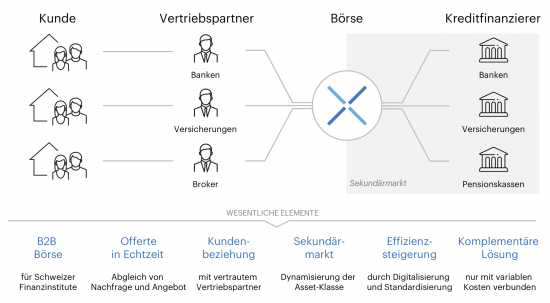

Hanspeter Ackermann berichtet von ihrer Vision und dem Plan mit CredEx die „Schweizer Börse für Hypotheken“ zu werden. Dabei können Vertriebspartner den Kunden komplett eigenständig betreuen und auf die Börse zurückgreifen.

Hypotheken sollen in naher Zukunft als Asset Class klassifiziert werden und transparent über die Credit Exchange Börse gehandelt werden können. Die Kreditgeber haben so die Möglichkeit, das Pricing mittels Parameter individuell zu definieren, sodass der Preis vollautomatisiert in sekundenschnelle gestellt und ein Geschäft abgeschlossen werden kann.

Valuu – die neue Hypoplattform am Markt

Thomas Jakob gibt einen aktuellen Einblick zum Start der Valuu App nach 150 Tagen am Markt. Valuu fokussiert sich seit dem Start auf selbstbewohntes Wohneigentum, wird nun aber auch einen ersten Schritt im Bereich der Renditeliegenschaften versuchen. Einige Zahlen zum Start:

- 270’000 Besucher auf der Website

- 23’000 App Downloads

- 2’300 registrierte Nutzer (mit Name, E-Mail und Handynummer) die Angebote der Partner werden erst nach der Registrierung angezeigt.

- 53% der registrierten User haben einen echten Case, davon 68% innerhalb der nächsten 12 Monate

- 11 Kreditgeber sind heute als Partner dabei. Ziel für 2019 ist eine Partnerstruktur von 20 – 25 Kreditgebern aufzubauen.

Nach der Auswahl eines Kreditgebers prüft Valuu das Dossier auf Vollständigkeit und leitet dieses an den Kreditgeber weiter. Da sich der Kunde bereits für ein Angebot entschieden hat, profitiert der Kreditgeber stark, da die Finanzierung mit hoher Wahrscheinlich zu Stande kommt.

Julius Bär – Innovation im Private Banking mit der JB Digital Suite

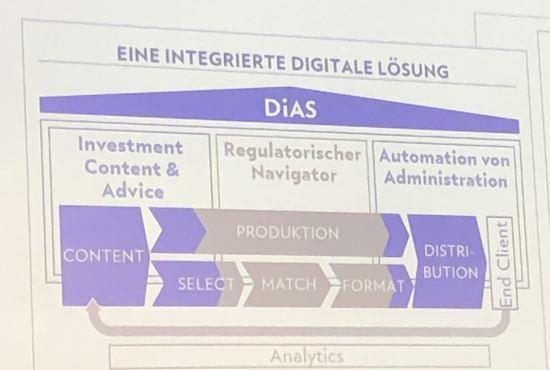

Das globale Private Banking steht wohl noch stärker als andere Bereiche im Banking vor regulatorischen Herausforderungen. Das Finanzdienstleistungsgesetz (FIDLEG) mit Informationsvorschriften, Eignung von Finanzprodukten für Kunden bis hin zu Dokumentationspflichten machen den Job eines Kundenberaters nicht gerade einfacher. Private Banking Kunden sind zudem meist global vernetzt und nicht selten müssen Konstellationen mit mehreren Ländern, Firmen, etc. berücksichtigt werden. Um dem gerecht zu werden, hat Julius Bär um Peter Stampfli die Digital Advisor Suite entwickelt (kurz DiAS).

Der Hauptfokus liegt auf einem digitalen End-to-End-Beratungsprozess, welcher es ermöglicht individuellen Investment Inhalt so zu integrieren, dass immer alle Inhalte den regulatorischen Vorschriften entsprechen.

Nebenbei hat der Kundenberater mit DiAS auch die Möglichkeit, dem Kunden mittels “Investmentstories” gewisse Anlageideen schmackhaft zu machen. Mit dem Projekt schafft JB nicht nur das regulatorische Minimum, es können künftig im Advisory Bereich noch persönlichere Investmentempfehlungen abgeben werden.

Raiffeisen – Anwendungsmöglichkeiten für Virtual und Augmented Reality

Zum Abschluss erklärt Stefan Jeker dem Publikum, wie das RaiLab unter anderem mit Virtual und Augmented Reality erste Gehversuche macht. Dabei werden im Lab ca. 30 Einzelprojekte gemacht, um die Geschäftstauglichkeit solcher Ideen zu prüfen.

Im Zentrum dieser Experimente steht das Nutzererlebnis. Dabei sind aktuell folgende Anwendungsgebiete zentral:

- Beratung & Services

- Qualifizierung & Trainings

- Kollaboration

- Marketing

- Human Resources

- Soziales & Sponsoring.

Konkret sei Virtual Reality noch schwierig im Geschäftskontext einsetzbar. Es gibt einzelne Trainings, Hausbesichtigungen im Immobiliensektor etc., die man bereits mit VR erlebbar gemacht habe. Solange das Device (die Brille) noch so hardware-lastig sei, wird es aber eine Herausforderung bleiben.

Fazit

Zusammenfassend gab es diverse spannende und innovative Projekte und Insights. Die Innovationskraft einzelner Banken wird mitentscheidend sein, ob man sich in der Zukunft neue USPs erarbeiten kann.

Ich denke, ein erster Schritt ist getan. Die meisten haben die Entwicklung erkannt und erste Erfahrungen gesammelt. Nun ist man aber noch lange nicht am Ziel.

Hier zwei Bereiche, die in meinen Augen sehr spannend werden:

1. Echte Kundenzentrierung

Der Kunde steht im Zentrum. Beim Aufbau von Plattformen geht es nicht nur darum die eigenen Produkte dem richtigen Kunden zu verkaufen. Es geht vielmehr darum die Kundenschnittstelle sinnvoll auszufüllen. Der Fokus muss darauf gelegt werden, dem Kunden einen echten Mehrwert zu bieten. Das bedeutet, es werden neue, personalisierte Services und Produkte gefragt sein, die die Probleme der Kunden lösen. Nur so werden die Banken einen echten Nutzen bieten können und Interaktion auf ihrer Plattform mit dem Kunden führen können.

2. Daten nutzen

Banken besitzen sehr viele Daten. Diese sinnvoll einzusetzen und noch relevanter zu werden, ist dabei zentral. Mit der Öffnung von gewissen Datenpools, durch Vorschriften, wie zum Beispiel PSD2, werden diese Möglichkeiten auch neuen Marktteilnehmern zur Verfügung stehen. KI kann dabei helfen, schnell, mit wenig Personal und automatisiert Verbesserungen zu erzielen.